久々にポーランドズロチ関連でポジションを形成しました。

コロナウイルスの影響で全通貨が荒れている相場です。

EUR/PLNも他通貨と同じように乱高下しています。

EUR/JPY売りとPLN/JPY買いのスワップサヤ取りの指標でもあるEUR/PLNもサヤ取りポジションの目安である4.3以上の値をつけてきました。

今回は今までのスワップサヤ取りから投資スタイルを変更しました。

以前は、FXプライムbyGMOでズロチの買いとユーロの売りのポジションを円建てで持つことで、値動きの相関性を利用しスワップを受け取るという方針でトレードしていましたが、肝心のスワップポイント付与額が減っていき、やむなく利確しました。

ポジションを形成した当初はズロチ15円・ユーロ0円のスワップポイントでした。

しかし、最終的にはズロチ8円・ユーロ-3円ほどになってしまい、当初予定していた年利には程遠くなってしまいました。

当初予定していた年利は11.6%だったのが、最終的に6.6%までに下がり、スワップポイントを半永久的に獲得するという目的で始めたズロチ/円とユーロ/円のスワップサヤ取り投資は終了をむかえました。

その経緯を書いた記事がありますのでよかったら読んでください。

今回は EUR/JPY売りとPLN/JPY買いのスワップサヤ取りからEUR/PLN売りでスワップポイントを狙う投資スタイルに変更しました。

目次

EUR/PLNの売りでポジション形成

2019年にFXプライムbyGMOでスワップサヤ取り投資を終了した最大理由はスワップ付与額の低下です。

スワップサヤ取りの最大の欠点であるFX業社による突然のスワップ付与額の減少というどうすることもできない事態が発生し、スワップ投資のうま味も減り終焉となりました。

しかし、この時点ではまだポーランドズロチの政策金利は高かったので、スワップポイントさえしっかり付与しているFX業社が見つかれば、まだスワップ投資は有効だと考え色々調べました。

ズロチ/円とユーロ/円のスワップサヤ取りの有効性についてはコチラをお読みください。

そもそもズロチ/円とユーロ/円の買いと売りのポジションを持つということは、EUR/PLNの売りポジションを持っているのと同じということです。

つまり、EUR/PLNの取扱いがあるFX業者でスワップポイントがしっかり付与されていれば、わざわざズロチ/円の買いポジションとユーロ/円の買いポジションを持つ必要はありません。

EUR/PLNの取扱いFX業者を調べてみると、サクソバンク証券とIG証券が取り扱っています。

どの証券会社でトレードしていくのか決める上で重要になってくるのがスワップ付与額です。

ズロチ/円とユーロ/円のポジションを持った場合とEUR/PLNの売りポジションを持った場合の代表的なFX業者のスワップポイントの比較を見ていきましょう。

| スワップ/日 | スプレッド | 年利 | 必要証拠金 | スワップ継続性 | |

| くりっく365(サヤ取り派) | 50.8円 | 2,500円 | 9.2% | 10.5万円 | 長期 |

| みんなのFX(サヤ取り派) | 57.2円 | 1,244円 | 10.4% | 10.5万円 | 不明 |

| サクソバンク証券(スイング派) | 34.1円 | 274.40円 | 7.5% | 4.8万円 | 長期 |

| IG証券(スイング派) | 60.3円 | 700円 | 11% | 4.8万円 | 長期 |

結論としては、IG証券が長期渡って安定したスワップポイントを付与していることがわかります。

この長期に安定して付与されているのが重要になってきます。

実は、一時的に顧客取り込みのためのキャンペーンなどで、高スワップポイントを提供するFX業者もあります。

それが悪いという意味ではありません。

為替益を狙うトレードをする場合は、為替益を出しつつ高スワップが付与されるのであれば言うことなしです。

しかし、管理人のようにスワップポイントを長期に獲得しようと思っている場合は、一時的な高スワップでは意味がありません。

スワップポイントの付与額が一番高くなくても、長期にわたり高スワップを付与してくれるFX業者を選ぶことがスワップ投資では重要になります。。

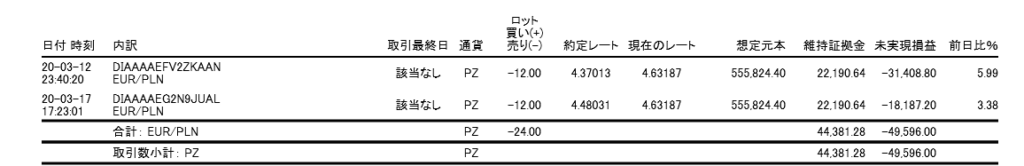

管理人のポジション形成

今回は長期にわたり安定したスワップポイントが付与されているIG証券にてEUR/PLNの売りポジションを形成することにしました。

第1弾の形成したタイミングはEUR/PLNが4.37です。

まだまだコロナウイルスで混乱中の相場なので、値動きが荒くなると思います。

管理人は4.37でポジション形成しましたが、現在も上昇中です。

4.4を超えたあたりで第2弾目の仕込みを意識し、4.48でポジション形成しました。

しかし、現在のEUR/PLNは4.6まで上昇しています。

当然、管理人の口座は大幅なマイナスを含んでいます。

ひたすら耐えるしかない状況です。

耐えるためには、余剰資金を口座に入金しておくことが必要不可欠となります。

過去のEUR/PLNの最高値は4.93となるので、少なくとも4.93までは耐えられる資金が必要となります。

実際に簡易的なロスカット防止に必要な資金計算をしてみます。

過去のEUR/PLNが4.93のときのズロチは23円です。

管理人のポジションは、4.37と4.48でEUR/PLNの売りを持っています。

①4.93(過去最高値のEUR/PLN)-4.37(管理人のポジション)=0.56

②4.93(過去最高値のEUR/PLN)-4.48(管理人のポジション)=0.45

●0.56×10,000通貨×23円=-128,800円

●1万通貨あたりのロスカット回避額

10万円(1万通あたりの必要証拠金)+128,800円=約23万円

●管理人のロスカット回避必要最低資金

ポジション数:⒓ポジション

12×23万円=276万円

●0.45×10,000通貨×23円=-103,500円

●1万通貨あたりのロスカット回避額

10万円(1万通あたりの必要証拠金)+103,500円=約21万円

●管理人のロスカット回避必要最低資金

ポジション数:⒓ポジション

12×21万円=252万円

管理人のEUR/PLN①と②を合わせた24ポジションがロスカットされないで維持するには最低528万円が必要となります。

現在、管理人はIG証券でメキシコペソの売りポジションも持っています。

これは正直、失敗したと思っています。

同じ証券会社に新興国のポジションを2つ抱えるのはかなり高リスクです。

EUR/PLNもMXN/JPYも同じように大きな値動きをするので、あっという間に含み損が増えます。

同じ証券なので、ロスカットされる時は、EUR/PLNもMXN/JPYのどちらも同時にロスカットされます。

できれば新興国通貨は別な証券会社にわけてポジション形成した方がいいと思います。

という訳で、管理人はEUR/PLNとMXN/JPYのポジションを維持しなければいけないので800万円の資金を投入しています。

これで一応EUR/PLNが5.1になってもロスカットは避けれますが、メキシコもどうなるかわからないので、資金管理は目が離せません。

●FX業者:IG証券

●ポジション値:EUR/PLN売り4.37 ポジション数:⒓ロット

●ポジション値:EUR/PLN売り4.48 ポジション数:⒓ロット

●ロスカット回避に必要な資金:528万円(EUR/PLNが4.93を想定)

●投資金:800万円(メキシコペソもあるので・・・)